萤石又称氟石,是氟化钙的结晶体,自然界中的萤石常显鲜艳的颜色,纯净的萤石为无色。萤石广泛应用于冶金、建材、化学工业,是工业上氟元素的主要来源,也是新材料领域的重要原料。随着我国氟化工产能不断释放,对萤石资源的需求将持续提升,预计我国萤石产品的供需缺口将逐步扩大。

一、萤石的定义

萤石是氟化钙的结晶体和化学氟元素最主要的来源,是氟化工产业链的起点。作为现代工业的重要矿物原料,萤石主要应用于新能源、新材料等战略性新兴产业及国防、军事、核工业等领域,也是传统的化工、冶金、建材、光学等行业的重要原材料,具有不可替代的战略地位。

资料来源:中商产业研究院整理

二、萤石行业发展政策

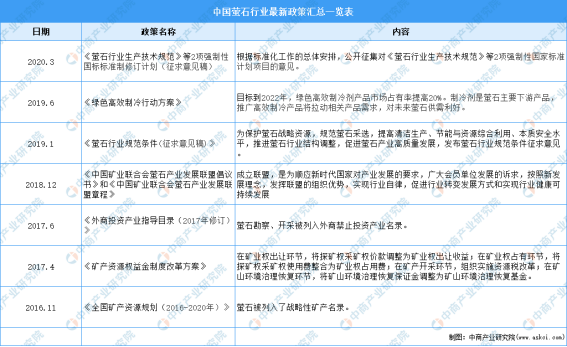

萤石是一种战略性矿产资源,我国对萤石资源采取了保护性开发政策,近年来相关部门出台了一系列政策措施,引导萤石行业走向集中化、规范化,实现资源的合理开发和充分利用。2019年6月,国家发展改革委印发《绿色高效制冷行动方案》,目标到2022年,绿色高效制冷剂产品市场占有率提高20%。制冷剂是萤石主要下游产品,推广高效制冷产品将拉动相关产品需求,对未来萤石供需利好。

资料来源:中商产业研究院整理

三、萤石行业发展现状

1.全球萤石资源分布全球萤石资源分布不均。根据美国地质调查局数据显示,2021年世界萤石矿总储量约为3.3亿吨。其中,墨西哥、中国、南非和蒙古萤石储量列世界前四,约占全球的54%,中国萤石资源储量占全球总储量的比例约为13.13%。2021年,世界萤石总产量约780万吨,中国约540万吨,占世界产量的69%,中国在全球萤石行业中占据重要地位。

数据来源:USGS、中商产业研究院整理

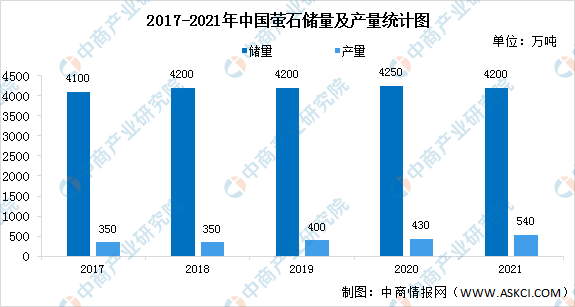

2.中国萤石产量及储量我国萤石资源丰富,矿床繁多,资源储量、生产量均居世界前列。从储量来看,2017-2021年国内萤石储量从4100万吨增长至4200万吨,萤石储量相对平稳。从产量来看,2017-2021年我国萤石产量呈上升趋势,产量从2021年的350万吨增长至2021年的540万吨,期内年均复合增长率达11.45%。随着我国氟化工产能不断释放,对萤石资源的需求将持续提升,预计我国萤石产量将持续扩大。

数据来源:中商产业研究院整理

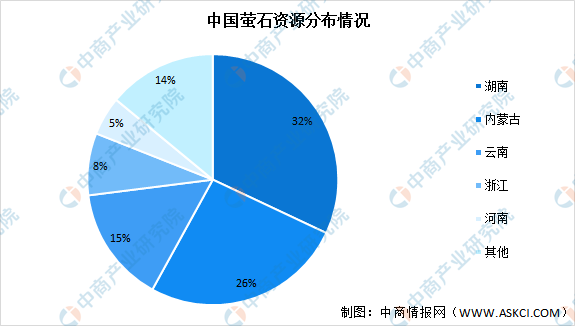

3.国内萤石资源分布情况从地域分布来看,萤石矿是中国的优势矿种,萤石矿床分布广泛,除天津、上海、宁夏部分省市外,其余省市均有分布,主要分布于浙江、内蒙古、湖南、云南、河南等省区,这些省区萤石基础储量约占全国萤石总量的近80%。大中型萤石矿床集中于东部沿海、华中和内蒙古中东部。

数据来源:中商产业研究院整理

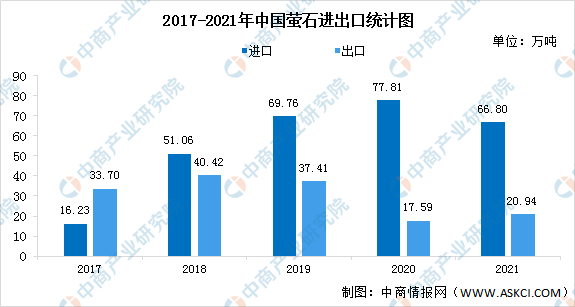

4.萤石的进出口情况近年来,我国萤石进口量呈上升趋势,出口量震荡下滑,主要出口国包括日本、美国、荷兰、印度、意大利、韩国等。2018年,进口量首次超过出口量,我国正式成为萤石净进口国,2020年我国萤石进口量明显高于出口量。2021年下半年以来,因墨西哥、加拿大两大矿山因自身原因停产,以及全球疫情原因,中国萤石进口数量有所减少。

数据来源:中商产业研究院整理

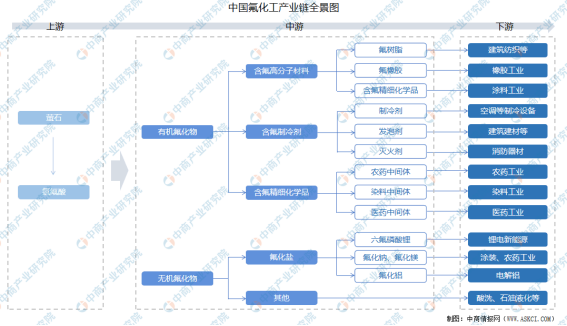

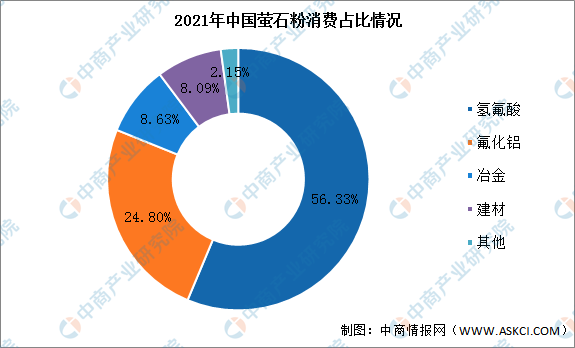

5.萤石的下游需求根据百川资讯,目前国内萤石下游需求中,56.33%用于氢氟酸的生产,24.80%用于氟化铝,传统的钢铁、建材等行业需求约占17%。其中氢氟酸作为萤石下游最主要的产品和整个氟化工产业链的起点,主要应用于制冷剂以及作为新能源、新材料、国防、航天航空等领域原材料的含氟聚合物、含氟中间体和电子级氢氟酸等。目前,下游传统的制冷剂需求稳定,而随着新能源、新材料等战略性新兴产业的异军突起,这些领域使用的含氟材料有望成为氟化学工业的新支柱。

资料来源:百川资讯、中商产业研究院整理

四、萤石行业重点企业

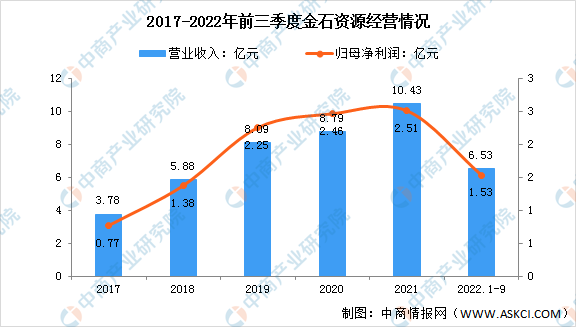

1.金石资源金石资源是一家专注于萤石矿投资与开发,以及萤石产品生产和销售的专业性矿业公司。经过多年的发展,金石资源已经通过勘查、收购等途径建立了丰富的萤石资源储备,并在生产过程中积累了丰富的各类地质条件下矿山开发、以及各类型萤石原矿生产加工的经验,是中国萤石行业拥有资源储量、开采及生产加工规模最大、技术水平最先进的龙头企业。2022年前三季度,金石资源实现营业收入6.53亿元,同比增长1.42%;实现净利润1.53亿元,同比减少9.94%。

数据来源:中商产业研究院整理

金石资源主要产品为酸级萤石精粉及高品位萤石块矿,并有少部分冶金级萤石精粉。其中,酸级萤石精粉目前是下游氟化工行业不可或缺的原材料,高品位萤石块矿是高端冶炼行业难以替代的助熔剂,2022年上半年两种产品分别实现营收2.66亿元和1.40亿元。

数据来源:中商产业研究院整理

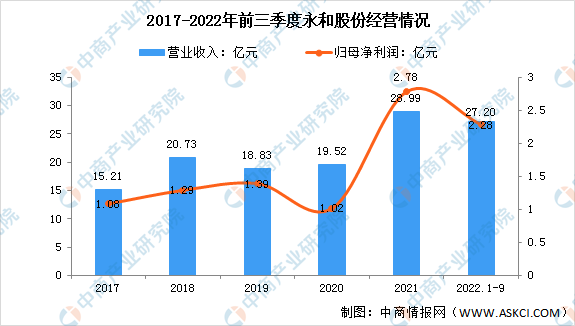

2.永和股份永和股份的萤石矿开采及萤石精粉主要由子公司华生萤石负责,其产品萤石精粉主要内部供应至华生氢氟酸及内蒙永和用于生产无水氢氟酸。内蒙华兴矿业作为永和股份的资源储备公司,拥有苏莫查干敖包萤石矿探矿权,目前探明的矿石储量约255.6万吨。2022年前三季度,永和股份实现营收27.20亿元,同比增长28.87%;归母净利润2.28亿元,同比增长28.52%。

数据来源:中商产业研究院整理

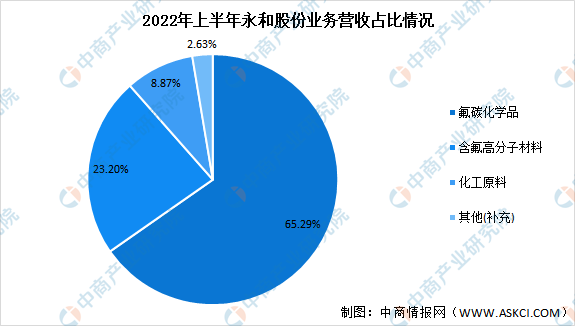

永和股份专注于氟化学品的研发、生产和销售,经过多年发展已形成从萤石矿、氢氟酸、氟碳化学品到含氟高分子材料的完整产业链。从分产品营收来看,2022年上半年永和股份的氟碳化学品、含氟高分子材料分别实现营收11.53亿元和4.10亿元,分别占比65.29%和23.20%。

数据来源:中商产业研究院整理

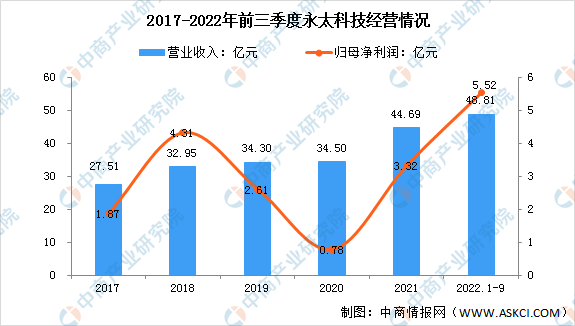

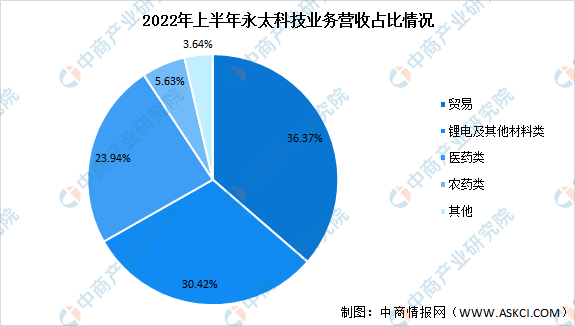

3.永太科技永太科技是行业内产品链最完善,产能最大的氟苯系列精细化学品龙头企业。精细化学品子行业处于氟化工产业的高端,是整个氟化工行业中是附加值最高、产品销售额最大的子行业。2022年前三季度,永太科技实现营业总收入48.81亿元,同比增长49.2%;实现归母净利润5.52亿元,同比增长47%。

数据来源:中商产业研究院整理

锂电材料位于萤石产业链的下游,目前,永太科技已经具备8000吨六氟磷酸锂、5000吨VC、3000吨FEC等电解液材料的年生产能力。2022年上半年,永太科技锂电材料业务实现营业收入10.09亿元,占比30.42%。

数据来源:中商产业研究院整理

4.中欣氟材中欣氟材向下扩展高附加值的光学树脂单体、PEEK合成单体及氟聚酰亚胺等新材料和超级电容器电解液等含氟电子化学品,向上游布局具有“第二稀土”之称的稀缺萤石资源,具有萤石-氟化氢-精细化学品全产业链产品,广泛应用于医药、农药、新材料与电子化学品三大领域。2022年前三季度,中欣氟材实现营业收入11.76亿元,同比增长2.47%;归属于上市公司股东的净利润1.22亿元,同比增长10.96%。

数据来源:中商产业研究院整理

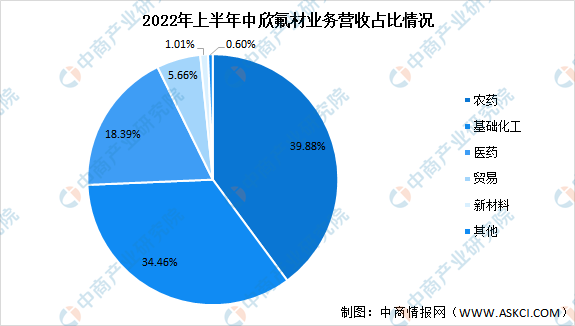

中欣氟材主要产品为酸级萤石精粉及高品位萤石块矿,主要用于农药、医药、基础化学品等领域。2022年上半年,农药化学品、基础化工化学品、医药化学品分别实现营收4.784亿元、2.781亿元、4572万元,分别占比39.88%、34.46%、18.39%。

数据来源:中商产业研究院整理

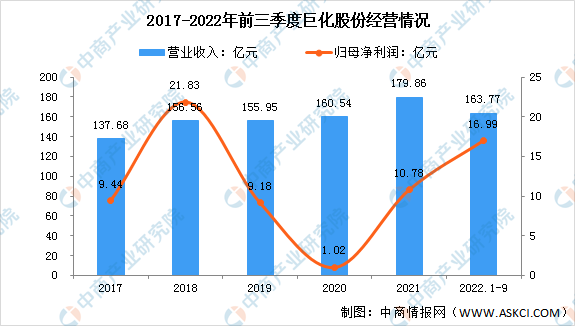

5.巨化股份巨化股份是国内领先的氟化工、氯碱化工新材料先进制造业基地,主要业务为基本化工原料、食品包装材料、氟化工原料及后续产品的研发、生产与销售。目前主要产品包括氟化工原料、制冷剂、含氟聚合物材料、含氟精细化学品、食品包装材料、石化材料、基础化工等系列产品2022年前三季度,巨化股份实现营业收入163.77亿元,同比增长29.74%,实现归母净利润16.99亿元,同比增长557.25%。

数据来源:中商产业研究院整理

分产品来看,2022年上半年巨化股份的致冷剂、基础化工产品、氟化工原料分别实现营收34.32亿元、25.17亿元、22.52亿元,分别占比32.67%、23.96%、21.44%

数据来源:中商产业研究院整理

五、萤石行业发展前景

1.下游需求不断上涨

氢氟酸是萤石下游最主要的产品,主要应用于制冷剂以及作为新能源、新材料、国防、航天航空等领域原材料的含氟聚合物、含氟中间体和电子级氢氟酸等。目前,我国的氟化工产业正处于从氢氟酸等初级氟化工产品向含氟精细化工产品转型升级的过程中,下游汽车、电子、轻工、新能源、环保、航空航天等相关产业对高附加值、高性能的氟聚合物和新型制冷剂市场需求迫切,中高端氟聚合物、新型制冷剂和含氟精细化学品存在较大的发展空间,特别是新能源领域的含氟锂电材料、PVDF、半导体、光伏面板等对萤石的需求将可能快速增长。

2.应用领域广泛

近年来,萤石传统应用领域钢铁、电解铝、水泥、玻璃等整体需求尚属稳定。同时,萤石新的应用领域不断扩展。新能源工业中,含氟材料发挥着不可或缺的作用,主要产品包括锂电池材料六氟磷酸锂、镀铝硼氢氟酸电解液、各项性能优良的含氟太阳能电池背膜、太阳能面板清洗及玻璃雕刻用高纯氢氟酸等;新材料工业中,有机氟材料由于具有优良耐化学性、热稳定性、介电性、不燃不粘性等优良性能,下游应用广泛。

3.萤石的回收利用率将提高

我国萤石资源储量虽位列世界第二,但平均品位不高且过度开采严重,加上前期开采不规范导致我国易开采的萤石矿及高品位萤石矿资源日趋减少;另外,近年来国家对环境保护、安全生产、绿色矿山建设以及划定生态红线等要求日趋严格,行业政策逐渐趋紧、监管力度不断加大,准入门槛越来越高。因此,从供给端看,单一萤石矿山的开采和生产规模难以出现大规模的增长,但综合回收利用萤石的供给量将明显增加。